Le cooperative edilizie, come più in generale l’intero fenomeno cooperativistico, nascono per nobili scopi: consentire ai soci di risparmiare nell’acquisto di beni o servizi e, in particolare, di immobili.

La dura realtà dimostra però che, abbastanza spesso, queste società vengono utilizzate da imprenditori senza scrupoli, al fine di realizzare una sostanziale truffa ai danni di soci ignari (che quasi sempre si dimostrano troppo lenti nel rivolgersi ad un avvocato per operare i necessari riscontri).

Vista la diffusione del fenomeno, sono senz’altro opportune alcune brevi precisazioni in proposito.

1) Il costo degli immobili da assegnare. La difesa più comune dei responsabili dei reati in questione consiste nel dire che la costruzione degli alloggi è costata più del previsto. A supporto di tale alibi, a volte vengono inserite in contabilità fatture per operazioni in tutto o in parte inesistenti, vale a dire fatture che rappresentano costi fittizi (la qual cosa integra gli estremi di un ulteriore reato). Per smascherare subito questo trucco, è indispensabile far eseguire una stima del fabbisogno di costruzione da parte di un tecnico di propria fiducia. Quando necessario si deve impugnare tempestivamente il bilancio di esercizio che recepisca i costi fittizi.

2) I mutui bancari. Non di rado gli autori dei reati in questione riescono ad ottenere finanziamenti sovrabbondanti rispetto al reale scopo edificatorio, grazie alla complicità di funzionari di banca compiacenti. In questi casi, se non si smaschera subito il fenomeno illecito, si rischia di trovare una amara sorpresa al momento del rogito notarile di assegnazione, sotto forma di accollo di un mutuo molto maggiore del previsto. Occorre dunque agire tempestivamente operando una semplice operazione aritmetica (versamento totale previsto dagli stati di avanzamento + accollo mutuo previsto dal piano finanziario=costo di costruzione; il debito bancario complessivo della cooperativa non deve mai superare la somma dei versamenti per stati di avanzamento più l’accollo mutuo previsto). Quando necessario, si deve agire contro la banca che ha erogato più del dovuto, anche perché, svolgendo gli opportuni approfondimenti, ci si potrà accorgere che la banca, non di rado, avrà utilizzato il mutuo per rivestire di garanzia ipotecaria precedenti linee di credito che erano sfornite di un simile beneficio.

3) I pagamenti in base al piano finanziario. Tutti i pagamenti devono essere fatti con un mezzo (assegno o bonifico) intestato rigorosamente alla cooperativa. Ciò anche quando viene prospettata la necessità di intestare il versamento ad una società consortile o capogruppo o, peggio, direttamente all’appaltatrice dei lavori. Chi utilizza l’acquisto di un immobile in cooperativa per veicolare i proventi di evasione fiscale, deve essere consapevole del fatto che, oltre a commettere probabilmente un reato (riciclaggio o autoriciclaggio), rischia seriamente di perdere quello che versa. In caso di fallimento o liquidazione, è infatti difficile farsi riconoscere i versamenti fatti a soggetti diversi dalla fallita.

4) La trascrizione della domanda giudiziale di trasferimento coattivo dell’immobile. Quando ci si rende conto che il piano di edificazione inizia a presentare seri dubbi di correttezza, è meglio non pensarci su due volte e trascrivere in conservatoria una domanda giudiziale volta ad ottenere l’assegnazione del proprio alloggio.

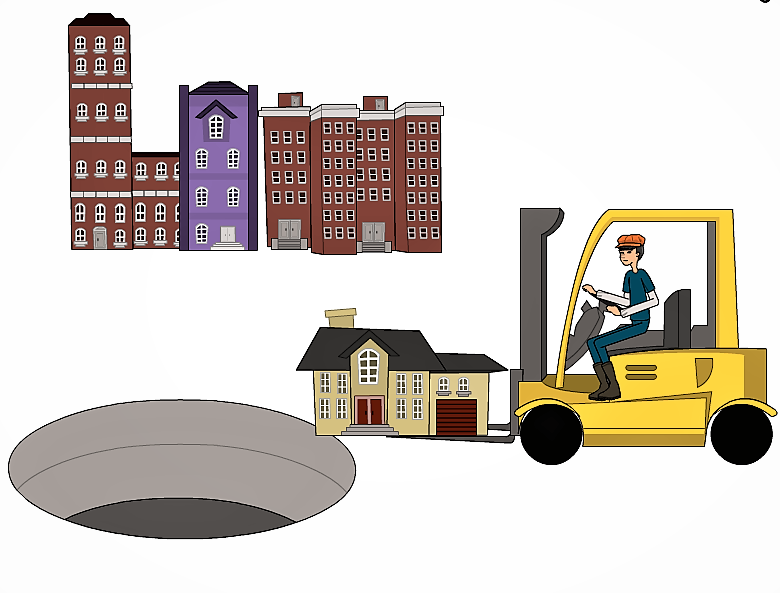

5) Il fallimento della cooperativa (o, in alternativa, la sua liquidazione coatta). Gli imprenditori truffaldini, attraverso la gestione illecita delle cooperative pongono in essere delle vere e proprie bancarotte fraudolente ai danni dei soci. E’ dunque fondamentale denunciare per tempo la commissione di tale reato e, contemporaneamente, far dichiarare il fallimento (o lo stato di insolvenza) della società. In sede prefallimentare, la principale linea difensiva del responsabile sarà quella di affermare che la cooperativa non può essere sottoposta a fallimento, in quanto ente mutualistico. Per contro, occorre ricordare che le cooperative che svolgono (anche) attività commerciale possono essere assoggettate al fallimento. Infatti, lo svolgimento di attività commerciale deve essere verificato in concreto, al di là dell’attività mutualistica formalmente dichiarata. Chi richiede il fallimento dovrà solo dimostrare che la raccolta finanziaria operata dalla società (versamenti dei soci + finanziamenti bancari + eventuali altre fonti) è superiore al fabbisogno per la realizzazione degli alloggi e, quindi, non commisurata alle dichiarate finalità mutualistiche. In sostanza, il drenaggio di risorse finanziarie in misura superiore alle necessità mutualistiche fa presumere lo svolgimento di attività commerciale.

Autore dell’articolo Enrico Leo – tutti i diritti riservati

Per approfondimenti invia una email